CÁC MỨC PHẠT NỘP CHẬM TỜ KHAI THUẾ MỚI NHẤT

Từ năm 2007, cơ quan thuế đã trao quyền tự báo cáo cho doanh nghiệp với cơ chế tự khai, tự nộp, tự chịu trách nhiệm. Hiện tại, tất cả các doanh nghiệp đã tiến hành kê khai và nộp thuế điện tử, có nhiều khi doanh nghiệp nộp chậm tờ khai do lỗi token không được khắc phục kịp thời, do hệ thống thuế quá tải vào giờ cao điểm, do sai xót của kế toán. Dẫn đến doanh nghiệp vi phạm thời gian kê khai thuế. Và các mức xử phạt nộp chậm tờ khai thuế là bao nhiêu? Có sự khác biệt giữa mức xử phạt chậm nộp tờ khai thuế gtgt với các loại tờ khai thuế khác hay không? là điều mà các doanh nghiệp quan tâm nhất. Vì vậy, chúng tôi, Hãng luật Anh Bằng xin thông tin để các bạn nắm rõ hơn về vấn đề này:

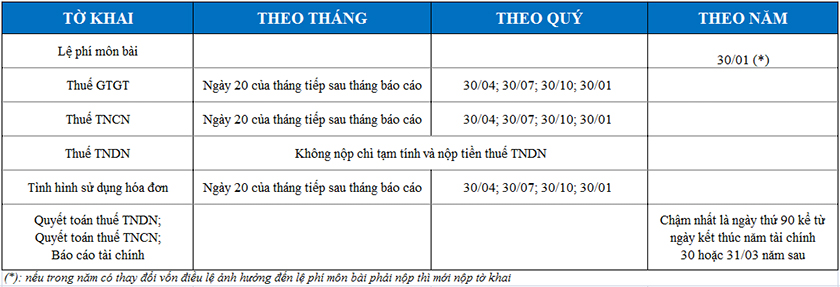

Xử phạt hành chính nộp chậm tờ khai thuế xảy ra khi doanh nghiệp thực hiện việc kê khai thuế chậm so với thời hạn nộp tờ khai thuế được quy định tại khoản 3, điều 10, chương II, văn bản hợp nhất số 18/VBHN-BTC ban hành ngày 19 tháng 06 năm 2015. Thời hạn nộp tờ khai cụ thể như sau:

Căn cứ vào thời hạn nộp tờ khai tại bảng bên trên, nếu doanh nghiệp chậm nộp tờ khai so với quy định sẽ dẫn đến việc xử phạt hành chính nộp chậm tờ khai thuế. Vậy, mức xử phạt nộp chậm tờ khai thuế có giống nhau giữa tất cả các loại tờ khai được liệt kê bên trên hay không?

Đối với một doanh nghiệp hoạt động trong các ngành nghề kinh doanh thông thường, mức phạt nộp chậm tờ khai thuế sẽ chia ra làm 2 loại:

Chậm nộp các loại tờ khai thuế như: thuế GTGT, thuế TNCN, lệ phí môn bài, các loại báo cáo năm

Căn cứ vào điều 9, Thông tư 166/2013/TT-BTC có hiệu lực thi hành kể từ ngày 01 tháng 01 năm 2014, thì:

“Điều 9. Xử phạt đối với hành vi chậm nộp hồ sơ khai thuế so với thời hạn quy định

Mức xử phạt khi chậm nộp báo cáo tình hình sử dụng hóa đơn

Nhằm ngăn chặn việc mua bán hóa đơn bất hợp pháp, nên mức xử phạt báo cáo tình hình sử dụng hóa đơn đối với hành vi chậm nộp sẽ nặng hơn so với mức phạt chậm nộp tờ khai thuế gtgt hay mức phạt chậm nộp tờ khai thuế TNCN. Cụ thể, tại tiết 2, 3, khoản 7, Điều 1 Thông tư số 176/2016/TT-BTC sửa đổi bổ sung một số điều của Thông tư số 10/2014/TT-BTC, có hiệu lực thi hành từ ngày 15 tháng 12 năm 2016, thì:

“2. Đối với hành vi vi phạm về nộp thông báo, báo cáo gửi cơ quan thuế, trừ thông báo phát hành hóa đơn:

Thông tin thêm về việc chậm nộp tờ khai 1 ngày ở thời điểm hiện tại

Tại khoản 1, 2 điều 9 Thông tư 166/2013/TT-BTC đã viện dẫn bên trên thì:

“Điều 9. Xử phạt đối với hành vi chậm nộp hồ sơ khai thuế so với thời hạn quy định

Nếu trong quá khứ, doanh nghiệp của bạn không vi phạm bất cứ vấn đề nào khác liên quan đến luật quản lý thuế, thì mức phạt của việc nộp chậm tờ khai từ 1 – 5 ngày sẽ là CẢNH CÁO

Ngược lại, nếu doanh nghiệp bạn đã từng bị xử phạt hành vi vi phạm hành chính về thuế, thì mức phạt chậm nộp tờ khai 1 ngày sẽ áp dụng khoản 2, điều 9, tức bị phạt 700.000 đồng.

Xử phạt chậm nộp nhiều tờ khai thuế được xem là có tình tiết tăng nặng

Theo tiết b, khoản 1, điều 10 Luật xử phạt hành chính số 15/2012/QH13 thì việc “vi phạm hành chính nhiều lần; tái phạm” sẽ được xem là có tình tiết tăng nặng. Vì vậy các doanh nghiệp sẽ bị phạt nhiều hơn nếu càng mắc lỗi nhiều, có nhiều biên bản phạt vi phạm.

Trên đây là tư vấn sơ bộ của chúng tôi, Hãng luật Anh Bằng, về các mức phạt chậm nộp tờ khai thuế. Nếu quý khách hàng còn đang vướng mắc, hãy gọi cho chúng tôi để được giải đáp một cách nhanh chóng, kịp thời nhất.

------------------------------------------------------------------------------------------

Dịch vụ kế toán - Dịch vụ tư vấn bảo hiểm xã hội.

HÃNG LUẬT ANH BẰNG

VPGD: Phòng 905, Tòa CT4-5, Ngõ 6 Dương Đình Nghệ, Cầu Giấy, Hà Nội

Web: anhbanglaw.com / luatsucovandoanhnghiep.vn / Hangluatanhbang.vn

Tel: 0986 556 749 (Mrs Hoà )